Александр Морозов: Что такое «умное автострахование» и как меняется подход к страховке автомобиля

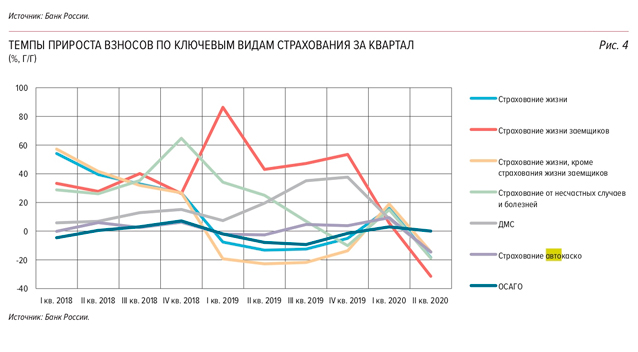

Рынок автострахования переживает сложные времена. Продажи автокаско — одного из самых дорогих и доходных продуктов — падают уже в течение нескольких лет. Несмотря на периодические взлеты, страховые взносы регулярно снижались в течение 2018 и 2019 года. В этом году рост резко прекратился с середины первого квартала. Страховые компании получили на 3,5% меньше премий в первом полугодии по сравнению с аналогичным периодом 2019 года, а среднее их значение снизилось почти на 12%, согласно данным ЦБ.

Рынок угасает из-за сложной экономической ситуации. Коронакризис отразился на доходах населения, а если добавить к этому падение рубля, то неудивительно, что россияне урезали расходы, перестали покупать новые автомобили и, соответственно, автокаско. Более того, потребителям стали выдавать меньше автокредитов, что тоже не способствует развитию отрасли.

Перед страховщиками встал серьезный вопрос: снижать премии или сохранить статус-кво. Это настоящая дилемма даже для крупных компаний: по нашим данным, пять из десяти лидеров отрасли отмечают падение количества премий в первом полугодии. С одной стороны, снизить цены нельзя: в таком случае убытков не избежать, ведь расходы по выплатам в пользу владельцев полисов никто не отменял. И они только растут: в первом полугодии 2020 года средняя выплата увеличилась почти на 7%. Таким образом, медианное снижение премий чревато потерей финансовой устойчивости страховщика.

С другой стороны, если не изменить существующую систему премий, есть риск свести продажи автокаско к нулю. Отрасль столкнулась с вызовом, справиться с которым помогут технологии.

Персонализация настигла страхование?

Все автовладельцы водят по-разному и попадают в аварии с разной частотой. Задача страховой компании — правильно оценить риски по каждому клиенту: это не только вопрос их выгоды, но и важное условие для формирования более низких тарифов для большинства водителей.

Согласно опросу консалтинговой компании Accenture, 80% клиентов страховщиков хотели бы получать индивидуальные предложения. В ответ они готовы делиться своими данными.

Данные — ключ к эффективной оценке рисков. Для полноценного анализа страховым компаниям нужно собрать максимальное количество информации о водителе и автомобиле. В России пока нет полной страховой истории, к которой можно было бы обращаться. Сейчас компании могут лишь получать информацию, которую удалось собрать Российскому союзу автостраховщиков. В этой ситуации нужно смотреть по сторонам: искать скоринги и информацию, на основе которой можно будет лучше оценивать риски потенциальных клиентов.

Многие компании уже переключились на сторонние источники и впоследствии будут только наращивать объем информации для оценки рисков. В этой нелегкой войне за данные появилось много подельников, которые добывают ценные сведения о водителях и их автомобилях, а после передают их страховщикам. Вероятно, этот «бизнес» будет набирать обороты, особенно на фоне последних новостей о расширении тарифного коридора по ОСАГО. Это значит, что персональный тариф больше не будет исключительной прерогативой автокаско. Такой поворот значительно повысит ценность данных для оценки рисков, ведь по ОСАГО категоризировать придется абсолютно всех водителей: его рынок намного больше, а значит, анализ рисков обязателен.

Что делать со «сложными» клиентами? Например, как оценить риск молодого водителя, у которого нет не только страховой истории, но и водительской? На Западе эту проблему решают с помощью телематических данных, которые собирают и предоставляют информацию о стиле вождения. Она служит мерилом при формировании персонализированной цены на полис, которая для аккуратных водителей может быть вдвое ниже, чем при стандартном алгоритме расчета.

Как страховые компании применяют телематику при оценке рисков

Западные компании предлагают клиентам новые Black Box страховки, где «черная коробка» — устройство, встраиваемое в автомобиль, или мобильное приложение, которое фиксирует телематические данные. Страховщики продают новые виды полисов. Например, клиенты Metromile могут платить за пробег: человек оплачивает минимальную стоимость $29 и 6 центов за каждую милю. Таким образом водители, которые почти не пользуются автомобилем, тратят намного меньше. Компания подсчитала, что те, кто проезжает 2500 миль (около 4000 километров) в год, экономят $947.

Еще один популярный продукт учитывает стиль вождения (pay as you drive insurance). Суть проста: чем безопаснее водитель ведет себя на дорогах, тем меньше он платит за полис, и наоборот. По оценкам страховщика Progressive, средняя экономия в год по такому полису составляет $145. Некоторые компании даже вознаграждают за «хорошее поведение» на дорогах. «Прилежные» водители страховщика Insure the Box могут получать до 100 дополнительных миль ежемесячно.

Телематика позволяет компаниям получать данные о водителе сразу после установки блока. Профиль клиента, который во многом определяет страховые риски, можно составить максимум за месяц. Речь идет не только о манере вождения и нарушениях скоростного режима, но также о времени суток, в которое человек чаще всего ездит. Помимо этого учитываются и показатели автомобиля — например, его пробег и техническое состояние.

Однако телематика приносит пользу не только страховым компаниям, позволяя персонализировать цены на полисы на основе профиля клиента. Она помогает водителям работать над собой и постепенно формировать привычку безопасного вождения.

Как обстоят дела с телематикой в России

Телематические продукты в России пока не получили широкого распространения, но отдельные компании их уже внедряют. Например, на основе данных умной системы управления автомобилем «Элемент» страховые компании («Ингосстрах», «Росгосстрах» и другие) предлагают скидки на автокаско, в том числе по риску ущерба. Сегодня уже начинают появляться полисы покилометрового страхования. В частности, у Сбербанка цены на «километровое» каско вдвое ниже обычных.

Развивается и «умное регулирование», при котором страховщик сразу же узнает о том, что автомобиль попал в аварию. При ДТП компания получает 3D-картину происшествия, включая геолокацию, тяжесть и место удара. Это позволяет не только оперативно реагировать, но также исключить случаи мошенничества и меньше потратить на урегулирование ситуации.

Культура работы с данными и современные технологии уже позволили совершить революцию во многих индустриях, включая ретейл, e-commerce и финансы. Логично, что формат персонализированного предложения добрался и до страхования. Адаптация телематических систем и их интеграция в современные автомобильные экосистемы позволяет сделать страховые продукты по-настоящему выгодными для всех участников процесса. Для страховых компаний это выражается в снижении рисков, для их клиентов — в скидках, для общества в целом — в безопасности на дорогах.

Больше текстов о политике, бизнесе и обществе — в нашем телеграм-канале «Проект "Сноб" — Общество». Присоединяйтесь