Мода на инвестиции: три стратегии для тех, кто хочет заставить капитал работать

Обстоятельства сложились

Всплеску интереса у россиян к инвестициям способствовало, прежде всего, постепенное снижение ключевой ставки ЦБ РФ с 11% до 4,25% и развернувшееся на этом фоне активное маркетинговое продвижение индивидуальных инвестиционных счетов. Плюс стагнация рынка недвижимости (и падение в долларовом эквиваленте), которая снизила привлекательность инвестиций в квадратные метры. Между тем на депозитах и текущих счетах в банках находится более 40 трлн рублей. Закономерный вопрос: могут ли эти средства работать эффективнее, чем ставшая несущественной процентная ставка по вкладу или квартира «под сдачу»? Безусловно. Заминка возникает на следующем шаге, когда потенциальный инвестор задается вопросом: куда и как вложить деньги?

Ниже приведены три стратегии инвестирования, наиболее оптимальные в текущих реалиях для непрофессиональных инвесторов. Для большей точности будем исходить из того, что наш «герой» — в возрасте 30–40 лет, имеет средний риск-аппетит, то есть не готов направить все средства в биткоин, но и не собирается держать 100% капитала на депозите в Сбербанке. Чем более серьезным бюджетом обладает инвестор, тем сильнее он может диверсифицировать свой инвестиционный портфель. Это облегчает доступ к части средств, если они вдруг понадобятся. Одновременно у инвестора появляется возможность защититься от непредвиденных движений рынка, увеличиваются шансы остаться «при своих». В итоге инвестор становится увереннее. Растет готовность рисковать, а значит, получать более высокий доход.

Стратегия №1

Наиболее оптимальный вариант для начинающего инвестора — вложить 60% средств в один из самых надежных инструментов — облигации, распределив сумму поровну на ОФЗ и корпоративные облигации. Доходность первых в среднем равна 6% годовых, вторых — чуть выше, 7% годовых. С них инвестор получит невысокий доход, но будет уверен, что при негативном сценарии сможет вернуть большую часть вложенных средств.

Облигации федерального займа (ОФЗ) — долговые обязательства государства. Эти ценные бумаги выпускает Министерство финансов России. ОФЗ предполагает купонный доход и выплату номинальной стоимости по окончании срока размещения. Инвестиции в ОФЗ надежны, независимо от обстоятельств номинальная стоимость этих бумаг будет возвращена инвестору в полном объеме, гарантом выступает государство. Купонный доход по ОФЗ не облагается налогом, как, например, проценты с депозита (при размещении сумм выше 1 млн удерживается НДФЛ). В случае необходимости инвестор может продать облигации федерального займа по стоимости, близкой к номинальной. Государственные облигации — одни из самых ликвидных. Поскольку обратная сторона надежности ОФЗ — невысокая доходность, приобретение таких бумаг часто называют осознанным выбором в пользу сохранности средств.

Корпоративные облигации — долговые обязательства коммерческих организаций, которые позволяют им привлекать средства на условиях более выгодных, чем в банках. Преимущества инвестирования в корпоративные облигации обусловлены более высокой доходностью, чем у ОФЗ (в среднем 7%). Корпоративные облигации легко продать по стоимости, близкой к номинальной. В числе недостатков — необходимость уплаты налогов. В отличие от ОФЗ, с купонов по корпоративным облигациям надо платить НДФЛ. Также в случае покупки корпоративных облигаций выше риски, так как дефолт эмитента, выпустившего акции, исключить нельзя. В таком случае выплата купонов и возврат по номиналу невозможны.

Следующие 30% бюджета в рамках данной стратегии предполагается вложить в акции. Это ценные бумаги, которые дают право держателю на определенную долю в компании и пропорциональную ей долю прибыли. Доходность акций складывается из дивидендов и роста курсовой стоимости. При оптимально сформированном портфеле средняя доходность может составить 12–17%. Как выбирать акции — отдельная большая тема, которую не раскрыть в двух словах. Но основной принцип формирования портфеля акций тот же, что и у инвестирования в целом: нужно диверсифицировать портфель, чтобы в случае, если у какой-то компании или в отрасли что-то пойдет не так, у инвестора было пространство для маневра.

Оставшиеся 10% предполагается направить в краудлендинг. Суть краудлендинга заключается в том, что физические лица напрямую занимают средства индивидуальным предпринимателям или компаниям. Такой формат кредитования дает малому бизнесу возможность привлекать деньги частных инвесторов и не зависеть от банков, предъявляющих довольно высокие требования к подобным заемщикам, а инвесторам — получать более высокую доходность. Краудлендинговые площадки за несколько процентов комиссии обеспечивают взаимодействие заемщиков и инвесторов. Основная прибыль от кредитования переносится на инвестора. Риски инвесторов диверсифицируются за счет того, что платформа автоматически разбивает каждый заем на несколько частей. Таким образом заемщик получает инвестиции не от одного, а сразу от нескольких инвесторов, так же как и портфель инвестора формируется набором мелких займов разным заемщикам. За счет этого в случае дефолта той или иной компании инвестор теряет не всю сумму, а только часть, и эти потери могут быть компенсированы доходностью по другим займам кредитного портфеля. В итоге средняя доходность инвестора может составлять 12–15% годовых. Взаимодействие инвесторов и заемщиков происходит онлайн. В настоящее время в реестре Банка России зарегистрировано 25 краудлендинговых платформ.

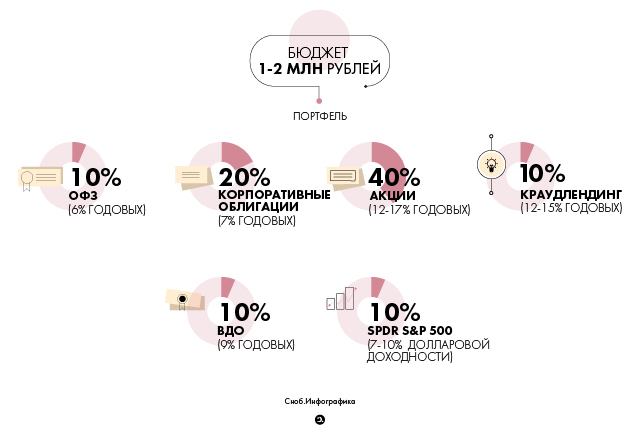

Стратегия №2

С повышением бюджетов предполагается наращивание доли высокодоходных инструментов. Долю облигаций можно снизить до 30% в пропорции: 20% — корпоративные облигации, 10% — ОФЗ. Инвестиции в краудлендинг сохраняем на уровне 10%, а долю акций наращиваем до 40% портфеля. Оставшиеся 20% делим между высокодоходными облигациями (ВДО) и инвестициями в индекс S&P 500.

ВДО — долговые ценные бумаги, доходность которых существенно превосходит среднюю по рынку. Как правило, ВДО имеют низкий кредитный рейтинг или не имеют совсем. В связи с этим эмитент всячески старается улучшить параметры облигационного займа, предлагая, например, частые выплаты купона или амортизацию облигации, то есть периодическую выплату части основного долга. Также может допускаться возможность досрочного погашения займа в случае каких-либо нарушений со стороны эмитента. Все это, несмотря на высокий риск, делает ВДО привлекательными точки зрения инвестиций.

S&P 500 представляет собой условную корзину, в которую входят акции 500 самых крупных компаний США, имеющих наибольшую капитализацию. Индекс способен принести 7–10% долларовой доходности. Это лучшее вложение денежных средств из всех возможных. Однако речь в данном случае идет о крупных суммах, а собрать и управлять таким портфелем самостоятельно непросто, поэтому этот инструмент появляется только во второй инвестстратегии.

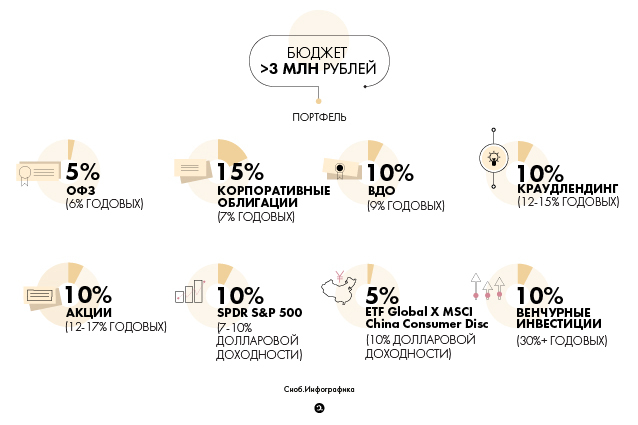

Стратегия №3

Стратегия №3 — для крупных инвестиций. Ее ключевое отличие от предыдущих — в двух дополнительных инструментах, на которые предлагается перераспределить 15% портфеля. Один из них — инвестирование в индекс MSCI China, предоставляющий доступ к крупным и средним китайским компаниям и охватывающий примерно 85% инвестиций в акции. Инвестировать в китайскую экономику можно через фонд Global X MSCI China Consumer Disc. Его основными секторами являются интернет-магазины, розничная торговля, текстиль, гостиничный и ресторанный бизнес, а также потребительские услуги. Около 40% капитализации фонда обеспечивают такие компании, как Meituan Dianping, JD.com, Alibaba, TAL Education Group и NIO. В прошлом году фонд вырос на 74%. Инвестиции во вторую по величине экономику мира — это возможность географически диверсифицировать портфель и получать порядка 10% долларовой доходности.

Венчурные инвестиции — это вложение в перспективные стартапы. Войти в капитал инвестор может на разных стадиях, соответственно которым определяется четыре вида венчурного капитала: на запуск, на расширение, таргетированные и антикризисные инвестиции. Инвестиции в стартапы на начальной стадии самые рискованные, но и самые перспективные. Проект может провалиться, а может взлететь, как Tesla или Zoom. Тогда инвестор или потеряет всё, или получит доход, в сотни раз превышающий сумму инвестиций. При разумном подходе и правильном выборе проекта венчурные инвестиции могут приносить более 30% годовых.

Больше текстов об экономике, финансах и обществе — в нашем телеграм-канале «Проект “Сноб” — Общество». Присоединяйтесь