Лестер Саламон: Финансовый рычаг добра

Глава 1. Введение: революция в сфере благотворительности и социального инвестирования

28 сентября 2011 г. в информационном бюллетене Microfinance Africa, посвященном африканскому рынку микрофинансирования, появилась новость о важном и при этом необычном начинании, призванном помочь Восточной Африке справиться с нехваткой продовольствия и, как следствие, со стремительно растущими ценами на него. Неожиданно был создан консорциум, призванный инвестировать $25 млн в малые и средние сельскохозяйственные предприятия в Восточной Африке, чей бизнес был способен помочь соединить мелких фермеров с улучшенными возможностями производства и маркетинга. Хотя Агентство США по международному развитию (U. S. Agency for International Development — USAID) и входило в этот консорциум, речь шла не об обычном спущенном сверху и финансируемым правительством проекте. Ведь, помимо USAID, в нем приняли участие три благотворительных фонда (британский Gatsby Charitable Foundation и американские Rockefeller Foundation и Gates Foundation), крупная инвестиционная компания из США (J. P. Morgan Social Finance) и частная инвестиционная компания Pearl Capital Partners со штаб-квартирой в столице Уганды Кампале, специализирующаяся на распределении частных инвестиций малым сельскохозяйственным предприятиям в Африке1.

Возможно, при нынешнем состоянии благотворительности, финансов и помощи развивающимся странам самое необычное в этой сделке то, что в ней нет ничего необычного. Скорее ее можно считать примером сделок типа «инь и ян», как их стали называть ученые, т. е. сделок с участием, на первый взгляд, противоположных сил, которые в соответствии с этим китайским символом извлекают выгоду из своей взаимозависимости, благодаря чему получают уникальную способность создавать новые формы жизни2. Вот и в вышеприведенном примере USAID сумело инициировать финансирование проекта по созданию мощного агробизнеса в Восточной Африке стоимостью $25 млн, вложив всего $1,5 млн собственных средств. Инвестиции выделялись в виде технической помощи малым и средним предприятиям (в форме проведения консультаций и обучающих программ, временного предоставления квалифицированного персонала и т. д. — Прим. Ред.) в рамках инициативной программы Барака Обамы Feed the Future («Продовольствие для будущего»). Непосредственно инвестиционный фонд составили кредит J. P. Morgan Social Finance в размере $8 млн, выделенный под гарантии USAID, и впоследствии подкрепившие его $17 млн акционерных инвестиций от трех фондов, выступивших в этой сделке скорее «благотворительными банками», нежели традиционными благотворительными организациями, выделяющими гранты3.

Крупные сделки типа «инь и ян» постепенно становятся обычной частью действий, направленных на борьбу с огромными социальными, экономическими и экологическими проблемами, стоящими перед человечеством. И как раз вовремя. В условиях, когда ресурсы и правительств, и традиционных благотворителей практически не растут или сокращаются, а проблемы бедности, ухудшения здоровья и деградации окружающей среды усугубляются ежедневно, все очевиднее становится необходимость новых моделей финансирования и достижения социальных и экологических целей. Появилось множество новых инструментов и институтов финансирования социально ориентированной деятельности.

К счастью, в новых секторах благотворительности разворачивается настоящая революция, способная, хотя бы отчасти, ответить на этот вызов. Суть этой революции выражается в массовом возникновении новых возможностей для благотворительности и социального инвестирования, новых инструментов и институтов, призванных мобилизовать частные ресурсы на поддержку социальных и экологических инициатив. Если раньше эта поддержка ограничивалась выделением грантов и пожертвований напрямую или через благотворительные фонды и корпоративные программы пожертвований, то сейчас появилось поразительное количество новых инструментов и институтов: кредиты, кредитные гарантии, прямые инвестиции, бартерные договоренности, социальные биржи, социальные облигации, вторичные рынки, инвестиционные фонды и многое другое. Мир благотворительности, похоже, переживает «большой взрыв», сравнимый — если не по форме, то по последствиям — с тем, который, как считается, привел к появлению нашей Вселенной.

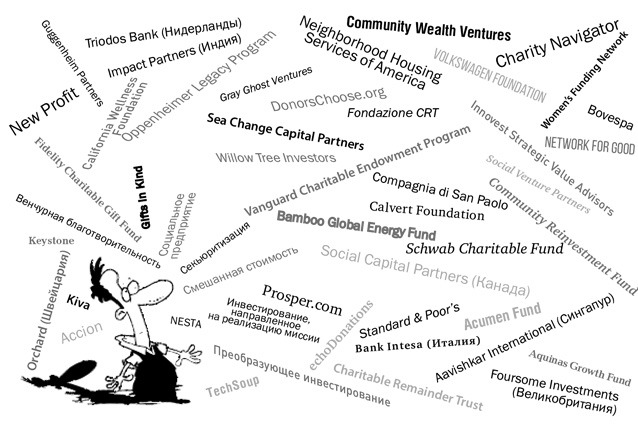

Даже при беглом взгляде на картину, возникающую на новых горизонтах современной глобальной благотворительности, поражает изобилие незнакомых названий и терминов: Bovespa в Бразилии; Social Capital Partners в Канаде; Impact Investment Exchange в Сингапуре; Acumen Fund, Root Capital и New Profi t в США; Bridges Ventures, Big Society Capital и NESTA в Великобритании; Blue Orchard в Швейцарии; Aavishkaar International в Индии; Willow Tree Impact Investors в Дубае; Calvert Foundation; Schwab Charitable Fund; Community Reinvestment Fund; финансовые институты развития местных сообществ; TechSoup Global; конверсионные фонды и многие другие (рис. 1.1).

В основе столь бурного появления множества новшеств лежат четыре важных фактора изменений. Итак, современная благотворительность выходит:

Все эти движения направляет общий императив, который для удобства можно обозначить одним словом: рычаг. Рычаг — это механизм, позволяющий преобразовать небольшие усилия в значительную энергию. Именно эта его особенность позволила Архимеду заявить, что при наличии рычага и точки опоры он мог бы «перевернуть Землю»4. В контексте благотворительности это означает найти способ выйти за рамки ограниченных ресурсов, формирующихся за счет поступлений от активов фондов или ежегодных пожертвований частных лиц, и направить на социальные и экологические цели часть гораздо более масштабных инвестиционных активов, постоянно находящихся в банках, пенсионных фондах, страховых компаниях, взаимных фондах и на счетах состоятельных собственников5.

В результате возникает новая область благотворительности и социального инвестирования, отличающаяся от привычной нам благотворительности ХХ в. как минимум четырьмя аспектами, поскольку содействует:

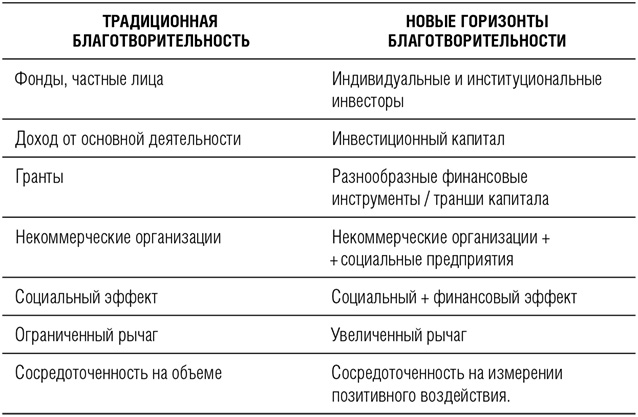

В результате, как показано в таблице 1.1, на новых горизонтах благотворительности и социального инвестирования возникает новая парадигма. В то время как традиционная благотворительность опиралась в основном на частных лиц, фонды и корпоративные благотворительные программы, новые горизонты благотворительности включают широкий спектр частных финансовых институтов, в том числе банки, пенсионные фонды, страховые компании, инвестиционных консультантов, специализированные инвестиционные фонды и фонды, действующие как благотворительные банки. В то время как традиционная благотворительность основное внимание уделяла текущим поступлениям, на новых горизонтах гораздо более сильный упор делается на инвестиционный капитал, за счет которого финансируется долгосрочное развитие. В то время как традиционная благотворительность направляет помощь в основном неправительственным организациям, новые инвесторы поддерживают и разнообразные социальные предприятия, кооперативы, другие гибридные организации. В то время как традиционная благотворительность рассматривает свою работу через призму пожертвования, сосредотачиваясь исключительно или, по меньшей мере, в основном на социальном воздействии, действующие лица в новых областях благотворительности рассматривают свою работу через призму инвестиций, фокусируясь как на социальном воздействии, так и на финансовом доходе, стремясь выстраивать самофинансируемые системы, способные решать проблемы на постоянной основе. В то время как традиционная благотворительность мобилизует сравнительно небольшую долю собственных ресурсов, новые сферы благотворительности используют более широкие источники ресурсов, находящиеся на рынках частного капитала. И в то время как традиционная благотворительность исторически была склонна удовлетворяться объемом мероприятий, в новых сферах придают большее значение достоверным измерениям социального воздействия.

Естественно, эти различия не проявляются повсеместно. Более того, изменения пока далеки от завершения. Но и считать их незначительными нельзя. Как видно на рисунке 1.2, в настоящее время действительно возникает сложная социально ориентированная финансовая экосистема, призванная направить средства банков, пенсионных фондов, страховых компаний, существующих на пожертвования учреждений, состоятельных частных лиц и прочих участников этой сферы через разнообразные организации социально преобразующих инвестиций, институты поддержки и грантодателей нового типа во все более разветвляющийся набор некоммерческих организаций, социальных предприятий, социальных кооперативов и сопутствующих учреждений с целью уменьшения бедности, улучшения экологической обстановки, здоровья людей и среды их обитания, укрепления организаций гражданского общества и развития социальных лифтов.

Микрофинансирование, вероятно, самое первое проявление этого феномена — мобилизации частного инвестиционного капитала для достижения социальных целей — сегодня представляет собой зрелую отрасль с объемом капитала $65 млрд и со своими собственными профессиональной ассоциацией, исследовательским подразделением, сетью «розничных» точек, вторичными рынками и доступом к глобальным рынкам капитала через выпуски облигаций с рейтинговыми оценками. И это только начало: согласно недавним оценкам, потенциал этого рынка может вырасти до $250 млрд6.

Но микрофинансирование — это лишь один из компонентов быстро разрастающейся финансовой экосистемы при новых горизонтах благотворительности. Сотни инвестиционных фондов наподобие African Agricultural Capital Fund, о котором рассказывалось выше, возникают по всему миру и привлекают инвесторов, готовых рискнуть своим капиталом.

По оценке Лизы Рихтер, автора главы 2 дополнительного тома, количество таких социально и экологически ориентированных инвестиционных фондов в мире, вероятно, уже достигло 3000, а объем активов, которые находятся у них в управлении, — $300 млрд.

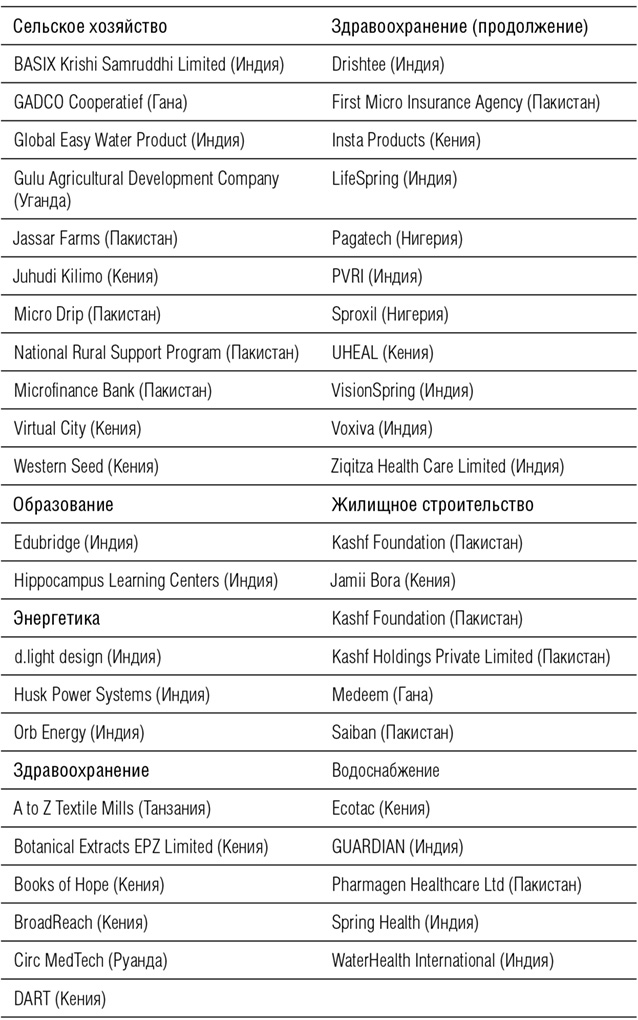

Конечно, чтобы эти инвестиционные фонды могли эффективно работать, им нужно найти не только инвесторов, но и объекты инвестирования — перспективные предприятия, коммерческие или некоммерческие, которые выполняют социальные и экологические задачи и одновременно добиваются самофинансирования и достаточного уровня рентабельности. И фонды находят такие предприятия. Действительно мы наблюдаем по всему миру коммерческую революцию у «основания пирамиды» — так профессор Мичиганского университета Коимбатур Прахалад блестяще определил базис мировой шкалы доходов, где находится подавляющее большинство населения планеты, т. е. люди с минимальным уровнем доходов11. Изобретательные предприниматели умудряются превратить этих людей в алчных потребителей солнечных батарей, мобильных телефонов, солнцезащитных очков, многоразовых гигиенических средств и десятков других предметов первой необходимости, одновременно давая им возможность стать собственниками или работниками в разного рода ремесленных лавках, малом агробизнесе и торговых предприятиях. Свидетельством тому стало появление таких компаний, как перуанская сельскохозяйственная Agricola Viñasol (AVSA), созданная в 2001 г. как коммерческое подразделение перуанской некоммерческой организации с целью помочь мелким фермерам улучшить качество своих овощей и фруктов и успешнее их продавать; или как Jaipur Rugs, работающая с 10 000 индийскими ткачами и пряхами, помогая им усовершенствовать их методы производства, сохранить здоровье и продвигать продукцию на рынок; или как Zara Solar, позволившая тысячам танзанийских семей с низкими доходами заменить чадящие примусы на более дешевые и экологически чистые кухонные плиты, работающие на солнечных батареях12. (Диапазон областей, в которых появились такие социальные предприниматели, представлен в табл. 1.2.)

Хотя происходящие изменения являются заметными и вдохновляющими, они, однако, остаются разрозненными и по большей части несистематизированными. Отдельные профессионалы обычно разбираются в той или другой инновационной модели, но никто отчетливо не представляет себе весь диапазон изменений, не говоря уже о том, чтобы свести их вместе и системно изучить. Не устоялась пока даже терминология, которая используется для описания этих явлений. Общепринятые термины, такие как «программное инвестирование», «целевое инвестирование», «инвестиции с рыночной ставкой», ранее применявшиеся в тесной связи с фондами, недавно были вытеснены термином «преобразующие инвестиции», который, впрочем, отражает только часть нарождающегося явления и сам по себе весьма неопределен13. Более того, многое из написанного на эту тему относится скорее к разряду отраслевых или экспертных публикаций, выпускаемых небольшими тиражами для ограниченной аудитории. Ощущается острая нехватка литературы о происходящих изменениях, которая могла бы дойти до широкого круга читателей и проникнуть повсеместно в университетскую среду, чтобы использовать ее для обучения менеджеров некоммерческих организаций, социальных предпринимателей, лидеров бизнеса, банкиров, инвестиционных менеджеров, менеджеров по корпоративной социальной ответственности и экспертов в области общественной политики. Для того чтобы новые подходы к благотворительности и социальному инвестированию оказали воздействие, на которое они способны, нужно донести эти концепции до широкого круга участников и экспертов. Даже первопроходцы этого сектора вынуждены были это признать. Недавно двое из них заявили, что «сейчас задача заключается в перемещении преобразующих инвестиций с обочины в центр внимания», а это, в свою очередь, потребует «нового поколения <…> популяризаторов и аналитиков», способных «извлечь уроки из пока еще призрачной практики и донести их до более широкой аудитории»14.

ПРИМЕЧАНИЯ

1. «USAID and Impact Investors Capitalize New Equity Fund for East African Agribusiness», Microfinance Africa, по состоянию на 11 мая 2013 г.

2. Обсуждение этого термина в контексте социально преобразующего инвестирования см.: Jessica Freireich and Kathryn Fulton, Investing for Social and Environmental Impact (n. p.: Monitor Institute, 2009), 33 (далее 2009 Monitor Report).

3. Более полное описание этого нетрадиционного способа ведения благотворительной деятельности и некоторых организаций, ставших новаторами в его применении, см. в главе 2 этой книги и главе 5 дополнительного тома «Новые горизонты благотворительности» — New Frontiers of Philanthropy. A Guide to the New Actors and Tools Reshaping Global Philanthropy and Social Investing. Edited by Lester M. Salamon (New York: Oxford University Press, 2014).

4. Цит. по: John Tzetzes, Book of Histories (Chiliades), trans. Francis R. Walton (Lipsiae, 1826), 2:129–30.

5. Для сравнения: активы под управлением фондов в США в 2010 г. составляли $618 млрд, из них было выдано $45 млрд благотворительных грантов. При этом активы коммерческих банков в США составляли $14,4 трлн (почти в 25 раз больше, чем активы фондов), взаимных фондов — $8 трлн, страховых компаний — $6,6 трлн, фондов краткосрочных кредитов — $2,8 трлн. Под «рычагом» в данном случае я понимаю не принятие огромных долгов на баланс благотворительных организаций, а использование их ресурсов для того, чтобы стимулировать приток частного инвестиционного капитала в социальную и экологическую деятельность. Недавний финансовый кризис преподал множество уроков о том, как опасна перегруженность кредитами, однако мир благотворительности серьезно недофинансирован, что создает другую опасность — усугубления острых социальных и экономических проблем. Данные о благотворительных фондах взяты в Foundation Center: «Highlights of Foundation Yearbook» Foundations Today Series (2011), по состоянию на 10 мая 2013 г.; данные о других организациях — из Федеральной резервной системы в изложении издания Статистического бюро США (US Census Bureau), Statistical Abstract of the United States, 2012, по состоянию на 10 мая 2013 г.

6. Согласно данным International Association of Microfinance Investors, «Microfinance Investment», International Association of Microfinance Investors, по состоянию на 11 мая 2013 г.

7. «About Us», Aavishkaar, по состоянию на 12 августа 2012 г.

8. Grassroots Business Fund, 2011 Annual Report of the Grassroots Business Fund (Washington, DC: Grassroots Business Fund, 2011), по состоянию на 11 мая 2013 г.

9. «The Bamboo Finance Private Equity Group», Bamboo Finance, по состоянию на 11 мая 2013 г.

10. Small Enterprise Assistance Fund (SEAF), «Our Impact», по состоянию на 6 июня 2013 г., seaf.com/index.php?option=com_content&view=artic le&id=36<emid=82&lang=en

11. С. К. Prahalad, The Fortune at the Bottom of the Pyramid: Eradicating Poverty through Profits (Philadelphia: Wharton School Publishing, 2004).

12. Lucy Carmody, Benjamin McCarron, Jenny Blinch, and Allison Prevatt, Impact Investing in Emerging Markets (Singapore: Responsible Research, 2011), 102.

13. Информацию о некоторых трудностях с терминологией «преобразующих инвестиций» см. ниже и главу 20 дополнительного тома.

14. Antony Bugg-Levine and Jed Emerson, Impact Investing: Transforming How We Make Money While Making a Difference (San Francisco: Jossey-Bass, 2011), 151.