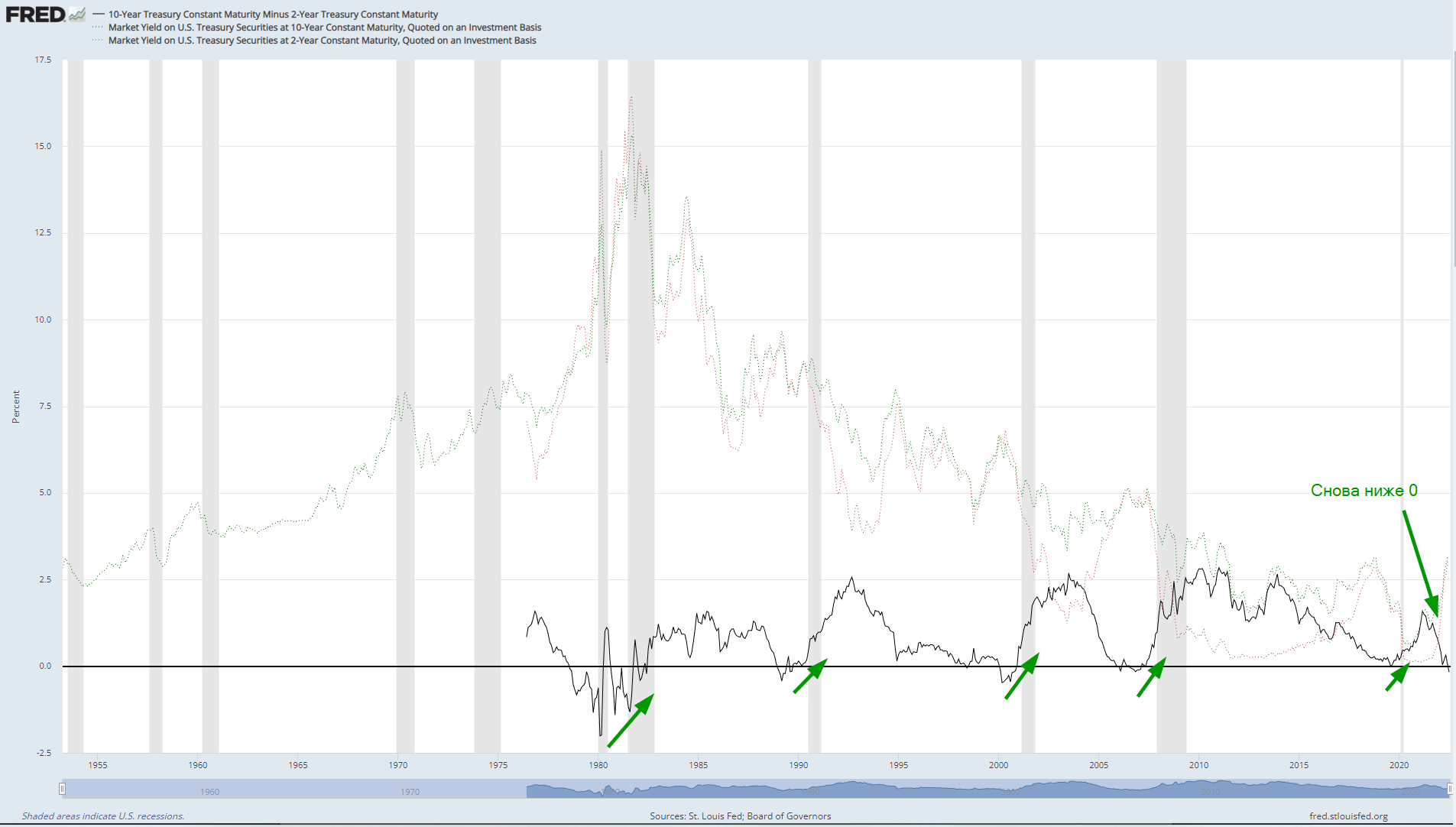

Имеется в виду годовая доходность до погашения. Ненормально. За последние 40 лет этот показатель стал популярным предвестником рецессий, что видно на графике FRED.

Внятного экономического толкования данного феномена я пока так и не встретил. Расскажите, пожалуйста, если знаете. Сегодня, правда, поймал себя на мысли, что, возможно, подобная инверсия отражает чрезмерно резкое ужесточение денежно-кредитной политики (доходность краткосрочных облигаций на изменение ставки ведь быстрее реагирует), а это как раз и должно приводить к кризису.

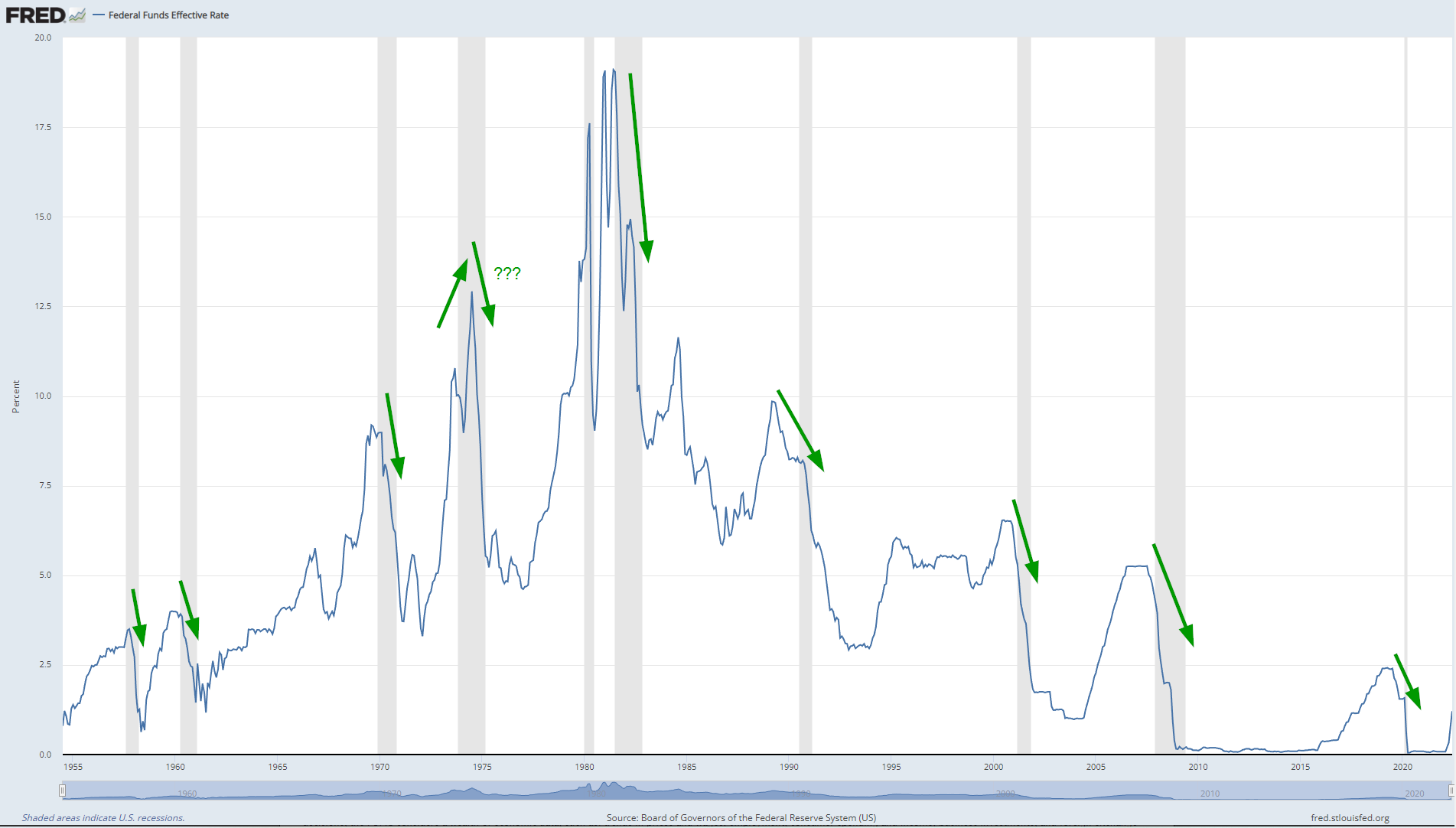

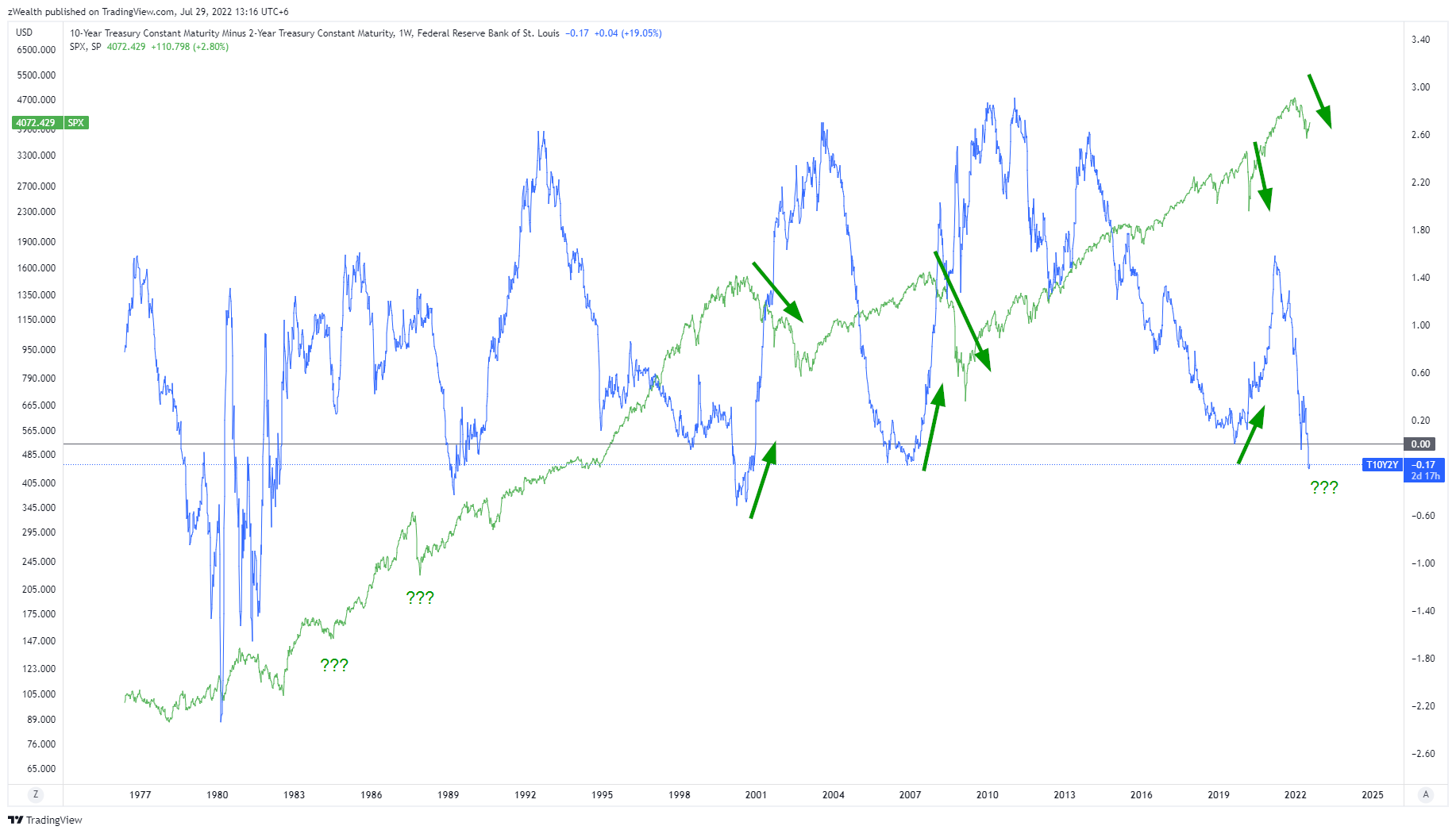

Падение спреда ниже 0 не означает, что рецессия начнётся завтра. Из графиков видно, что кризисы обычно происходят, когда спред начинает расти, возвращается в положительную зону, а ФРС уже понижает ставку (во всех случаях, кроме кризиса 1973–1975 годов).

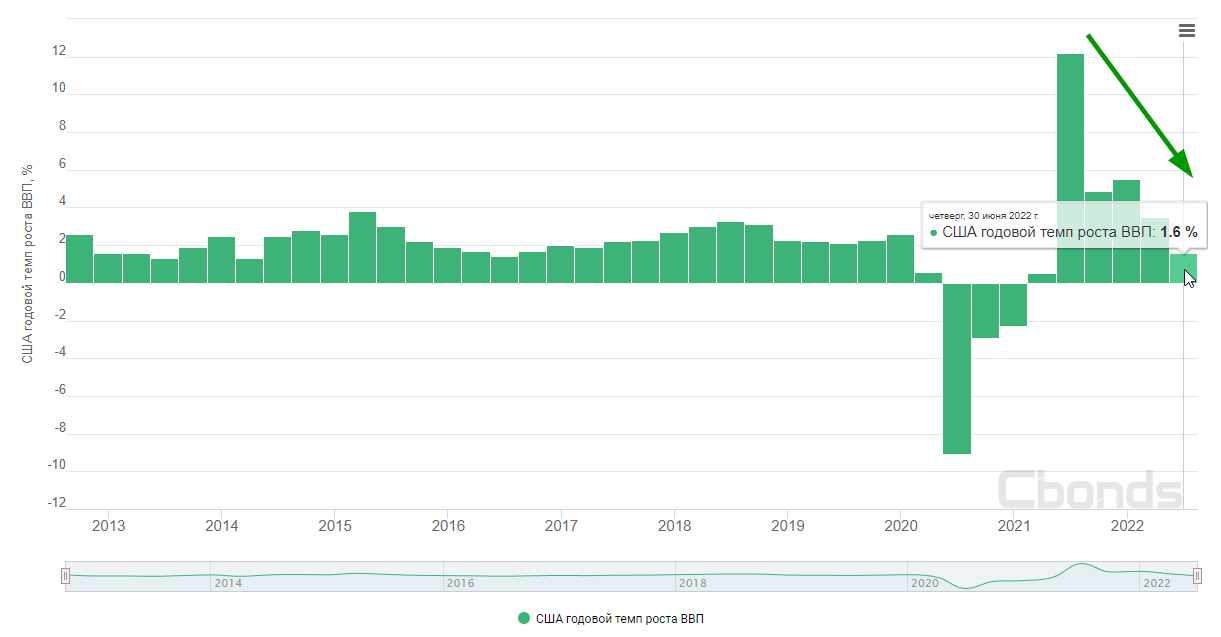

При этом кризис и падение рынка (скажем, индекса S&P 500) – не всегда одно и то же. А последнее для нас, как инвесторов, более важно. О рецессии обычно говорят, когда ВВП в годовом выражении падает в течение 2 кварталов подряд. Пока мы видим лишь замедление темпов роста, но эти данные поступают с задержкой. Акции же котируются в реальном времени и, как правило, опережают события. Тот же S&P 500 падает с начала 2022 года.

Падать ему, прочем, ещё есть куда. Текущая просадка ~23%. В «коронакризис» и 1987 было около 35%, в 2008 и «доткомы» – 50–55%, в «великую депрессию» 30-х годов прошлого столетия – все 85%.

Наконец, из любого правила есть исключения. Так в период с августа 1978 по июль 1982 спред был довольно волатильным и связать падение индекса 80–82 годов со спредом получается едва ли. А обвалы рынка 83–84 и 87 годов и вовсе произошли при положительной разнице 10-летней и 2-летней доходностей гособлигаций США.