На практике же инвестировать бесплатно не получится. Даже если вы всё делаете самостоятельно. Комиссию удержат банк за денежные переводы, брокер за совершение сделок, депозитарий за учёт прав на ценные бумаги, государство в виде налогов за возможность в нем жить и т. д.

Дешёвых ETF в 2000 году в России не было. В лучшем случае ПИФы. Да и вообще, надеюсь вам не нужно объяснять, почему делать всё самому в попытке сэкономить – не лучшая идея.

Вопрос в другом.

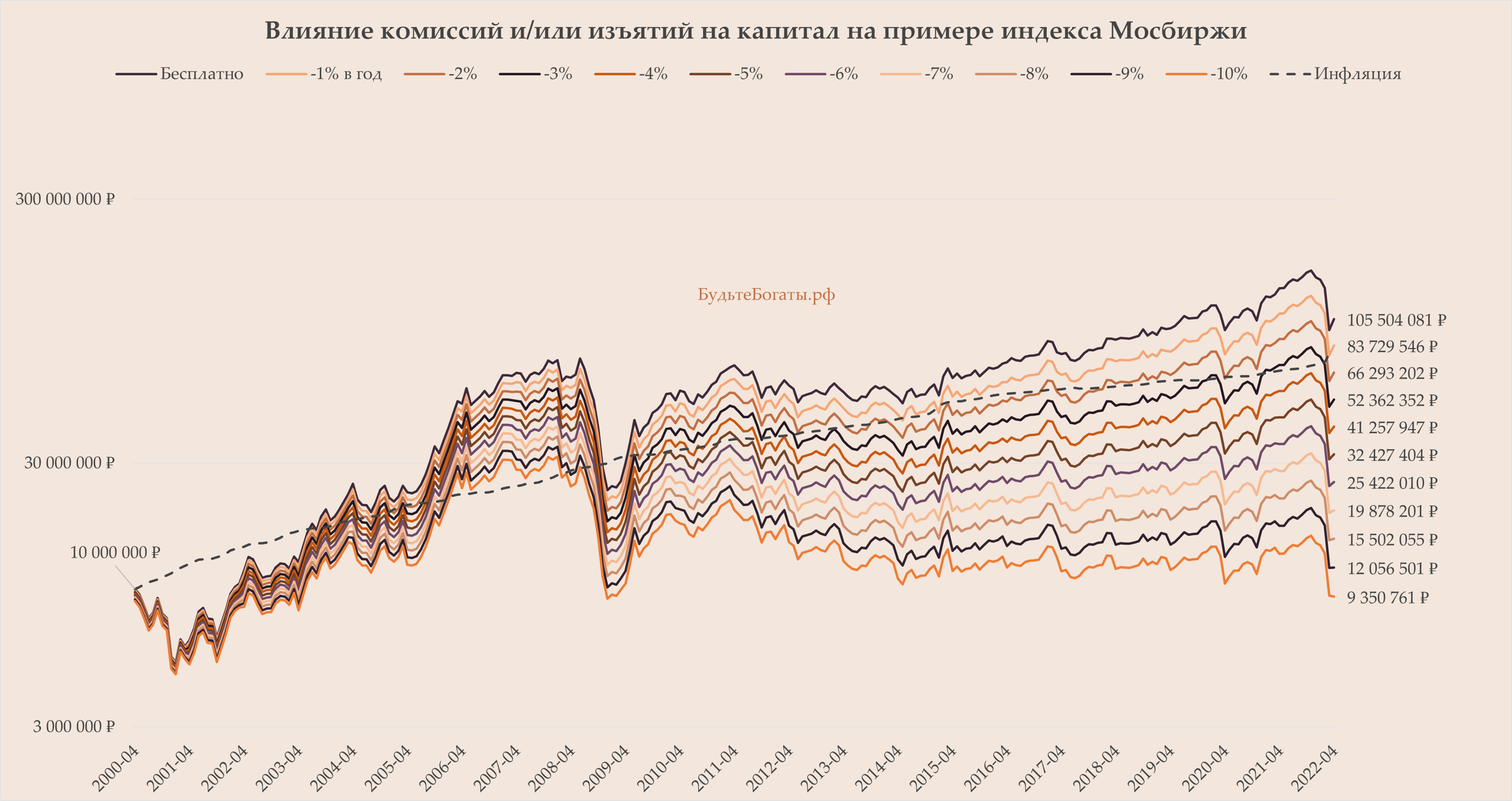

Сколько можно платить? Или сколько можно изымать из портфеля в качестве рентного дохода так, чтобы капитал «не проедать»? 1% в год, 2%, 3%... 10%?

Это мы и пытаемся выяснить.

Обратите внимание на пунктирную линию, которая с 10 млн руб. в апреле 2000 к апрелю 2022 выросла до 79 млн руб. Да, это всё те же 10 млн, что были в самом начале.

То есть, в апреле 2022 на 79 млн руб. можно было купить столько же, сколько на 10 млн руб. в апреле 2000. Представляете? И это с учётом официально заявленного Росстатом уровня инфляции.

Расчёт показывает, что забирать из эквивалентного индексу Мосбиржи портфеля, будь то для оплаты комиссий или собственных нужд, можно не более 1–1,5% в год. Очень мало.

Но…

С отдельными качественными акциями или, что скорее всего, концентрированными портфелями из них, да ещё и на международных рынках, ситуация будет существенно лучше. На пике рынка – тоже.

Есть и другие нюансы правильной организации рентного дохода на рынке ценных бумаг.

И это отличная тема для разговора. Обсудим?

Будьте богаты!

P.S. График красивый, не так ли? Ассоциируется с радугой у меня почему-то.