Разумное потребление: как я сэкономила треть зарплаты

Почему я взялась за планирование бюджета?

Режим самоизоляции пошел на пользу моему кошельку: с марта по июнь я практически не выходила из дома, научилась сносно готовить, занималась фитнесом по бесплатным видеоурокам, а пятничные встречи с друзьями переехали из баров в Zoom. Поэтому по итогам трех месяцев жизни в четырех стенах мне удалось отложить сумму, эквивалентную моей зарплате в месяц.

Карантинные времена закончились, мы все вернулись к активной социальной жизни, но меня не покидала мысль, что я могу откладывать больше, если скорректирую свои финансовые привычки.

Сначала я пыталась хаотично экономить то на одном, то на другом: сократила средний чек в любимом кафе, отказалась от импульсивной покупки дизайнерского платья, стала изредка ходить от работы домой пешком, но система дала сбой — в конце месяца деньги снова закончились, и я смогла отложить в копилку всего на пару тысяч рублей больше, чем обычно.

Шаг первый: признание ошибок

Первым делом я заказала выписки со всех банковских счетов и села разбираться с расходами. Последовательно занесла абсолютно все траты в табличку и разбила на категории: продукты, кафе, салоны красоты, одежда, обязательные платежи — всего вышло около двадцати категорий.

Результаты в абсолютных цифрах меня неприятно удивили. Оказалось, что около четверти моей зарплаты я трачу на такси. При этом дорога от работы до дома занимает не более 15 минут на машине, и ценник редко поднимается выше 300 рублей, но в день я могла совершать до четырех поездок, поэтому за месяц сумма набегала внушительная.

Второе место в списке трат занимали салоны красоты. Я не люблю планировать такие процедуры, как маникюр и педикюр, заранее, а также тратить на это больше двух вечеров в месяц, а потому часто я обращалась в салоны премиум-класса, где можно делать обе процедуры одновременно и без записи, а услуги таких салонов, как правило, в два раза дороже обычных.

Внушительную сумму по карантинной привычке я тратила на покупку продуктов.

В момент подсчетов я вспомнила, как буквально утром выбросила огромный пакет с испортившимися овощами, просроченной молочкой и котлетами недельной давности. Получалось, что почти половина купленных в последний раз продуктов ушла в мусорное ведро.

Подробный анализ выявил также мою страсть к небольшим тратам, которые складываются в гигантские суммы: шесть подписок на онлайн-кинотеатры и музыкальные сервисы, три чашки кофе из кофейни рядом с работой каждый день, милые безделушки и аксессуары — импульсивные покупки для поднятия настроения, половина из которых осталась на полке с неснятыми бирками.

Шаг второй: переход на один источник средств

Статистику трат сильно испортила моя любовь к наличным деньгам. Я с трудом смогла восстановить примерный список покупок, которые совершала за наличный расчет, а потому круглая сумма повисла в категории «неизвестно куда».

Сбивало с толку и то, что я хранила деньги на трех счетах разных банков. Зарплата приходила на одну карту, я переводила часть на кредитную карту, часть — на карту с большими тревел-бонусами, а в итоге тратила все деньги хаотично.

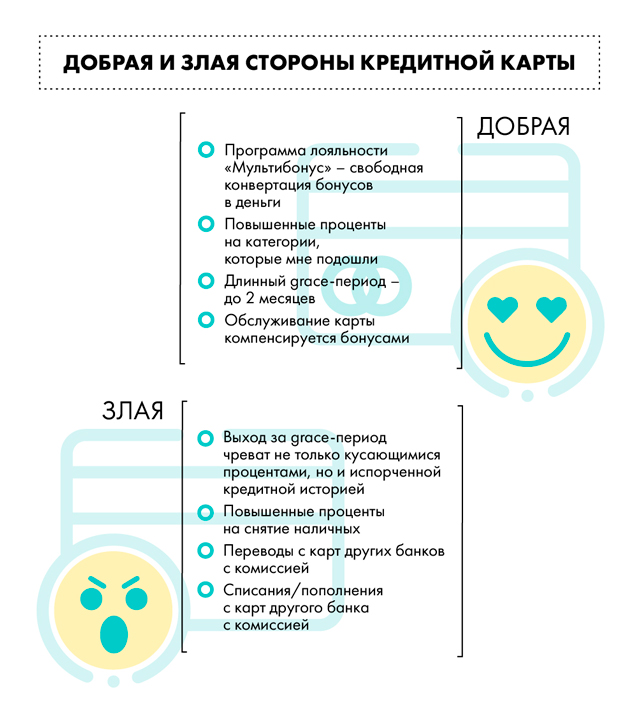

В самом начале эксперимента я решила, что тратить деньги я буду с одного общего счета, чтобы контролировать процесс. Выбор пал именно на кредитную карту по нескольким причинам: во-первых, через год я хочу брать ипотеку, поэтому мне нужна красивая кредитная история, во-вторых, grace-период поможет мне поправить свое финансовое положение, если эксперимент закончится неудачно, в-третьих, кешбэк на операции по кредитной карте выше, чем по дебетовой, а я хотела по максимуму воспользоваться бонусными программами банка.

Шаг третий: оптимизация и планирование

Первым делом я полностью отказалась от наличных денег. Это оказалось самым простым шагом: в Москве абсолютно все располагает к переходу на безналичную систему оплаты. Таким образом, мои траты сразу были видны в приложении Почта Банка.

Я поставила себе лимит ежемесячных расходов, сократив его на треть от привычного: раньше я тратила на жизнь около 150 000 рублей (за исключением расходов на аренду квартиры), теперь мне необходимо было прожить месяц на 100 000 рублей, чтобы разницу положить в копилку.

Следующим шагом я составила список обязательных регулярных трат, к которым я привыкла: коммунальные услуги, помощь родителям, косметические процедуры, подписки на нужные мне сервисы, клининг каждые две недели и другие.

Оставшуюся после планирования обязательных платежей сумму я разделила на 30 дней месяца и выяснила, сколько я могу потратить ежедневно на все текущие расходы и незапланированные покупки. Для этого удобно использовать приложение типа «Тяжеловато», которое помогает устанавливать лимит потраченных денег на день.

Путь рационального расхода начался.

Шаг четвертый: как я тратила

Планирование расходов сразу принесло свои плоды: я видела, сколько денег могу потратить в день, и это сдерживало меня от импульсивных покупок.

Я начала ходить за продуктами с четким списком покупок и пересмотрела объемы: я живу одна, готовлю дома нечасто, поэтому рационально вместо двух пакетов еды на всю неделю сразу брать только то, из чего я планирую именно сегодня приготовить ужин. Также благодаря программе лояльности Почта Банка за каждую покупку в продуктовом магазине я получала еще +2% к кешбэку по карте «ВездеДоход» с каждой покупки.

Поменяла и свои транспортные привычки. Полностью отказаться от такси я не могла, но исключила ровно половину поездок: теперь утром я отправлялась на работу на машине, а вечером прогуливалась до дома пешком — московская погода позволяла.

Я не смогла отказать себе в ежемесячном обновлении гардероба, но от импульсивного шопинга перешла к осознанному подходу. К моей радости, одежда входит в категорию товаров с повышенным кешбэком — с каждой покупки я получала 6%. К тому же у программы «Мультибонус» есть магазины-партнеры, которые прибавляют к повышенному кешбэку дополнительные бонусы. Это сэкономило мне не только деньги, но и время. Я перестала бездумно бродить по торговым центрам, а шла целенаправленно в No one (+7%), Incanto (+6%), 12 storeez (+2%), Rendezvous (+6%). Онлайн-магазины «Ламода» (+5%) и Asos (+2%) также стали полноценным источником пополнений моего гардероба.

Полностью лишать себя удовольствия от импульсивной покупки очень красивого платья во время воскресной прогулки я не стала, но выделила на эту слабость фиксированные 10 000 рублей в месяц. Эти деньги я разрешила себе тратить без каких-либо угрызений совести.

Отменила все ненужные подписки на онлайн-кинотеатры. Например, ежемесячно я оплачивала подписку Okko, но пользовалась ей в последний раз на новогодних каникулах, когда приезжала в гости к родителям, и мы вместе смотрели кино. Я оставила только подписку на ivi (+15% кэшбеком), этого оказалось достаточно, чтобы закрыть мою потребность в киноконтенте.

Перестала во время каждого перерыва на работе покупать кофе и снеки, но оставила утренний кофе, превратив процесс в приятный ежедневный ритуал с прогулкой по набережной Красного Октября. Так же я поступила с ужинами в кафе и ресторанах: осознанное принятие пищи идет на пользу и желудку, и настроению. 6% от суммы каждого счета в кафе мне возвращались в виде бонусов, так как они входят в категорию повышенного кэшбека.

Через два месяца

Не обошлось и без ошибок. Один раз за время эксперимента мне потребовалось снять наличные деньги (именно для таких ситуаций кредитная карта подходит меньше всего из-за большой комиссии). Несколько дней мне пришлось работать удаленно: у одного из коллег было подозрение на коронавирус. Выбранное для работы кафе принимало оплату только наличными. Так что я потеряла не только 6% в виде кэшбека, но и попала на комиссию за снятие наличных.

В первый месяц я забыла внести платеж по кредитной карте, но трагедии не произошло — grace-период длиной два месяца спас меня от пеней. Кстати, таким забывчивым, как я, за неделю до даты погашения кредита звонит оператор и напоминает о скором платеже.

Итоги и выводы

Финансовое планирование может показаться сложным и нудным, но на самом деле оно дает ощущение спокойствия, стабильности и уверенности в завтрашнем дне, как только ты привыкаешь к системе учета расходов и доходов.

Качество жизни действительно не упало: я отказалась от несущественных трат, которые, как оказалось, не были мне необходимы. Зато освободились деньги, которые можно потратить на что-то большее. Вместо импульсивных покупок кофе и ненужных продуктов, я получила возможность купить билеты в отпуск или, если продержусь еще пару месяцев, дрон, о котором подумываю с прошлого года.

Удобным оказалось деление месячного бюджета на обязательные траты и расчет суммы на день: ты не чувствуешь себя рабом обязательств, не записываешь каждую трату, но контролируешь процесс расходования денег.

Раньше я никогда не обращала внимания на кешбэк и бонусы, считая это рекламным ходом банков. Но оказалось, что это приятная сумма, появляющаяся как будто бы из ниоткуда, которую можно приплюсовать к сумме на необязательные траты. Эти деньги – easy come, easy go – тратишь на себя с чистой совестью.